Quelle meilleure façon de comprendre les concepts, qu'ils soient grands ou moins importants, qu'à travers la visualisation de données ? Dans cette série de blogs, nous sélectionnons des visuels pertinents pour commenter des événements, des théories académiques et des thèmes liés à l'économie et aux transports. Nous vous proposons d'explorer et d'aborder des idées intéressantes provenant du monde entier.

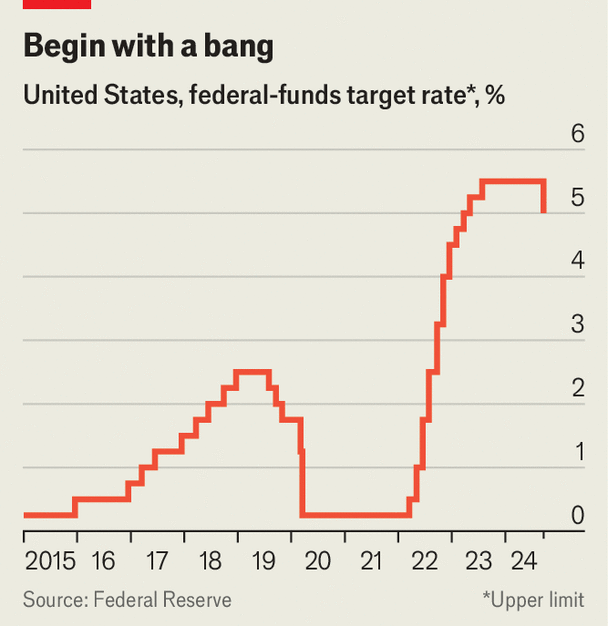

Mercredi dernier, la Réserve fédérale américaine a réduit son taux directeur de 50 points de base, pour la première fois depuis mars 2020. Après une période de resserrement monétaire visant à contenir l'inflation et à tempérer une économie en pleine effervescence, la baisse des taux intervient pour stimuler un marché de l'emploi moins performant. Cette semaine, Data Vizdom examine la dynamique fascinante des taux d'intérêt et leurs répercussions sur l'économie mondiale.

Why the Federal Reserve has gambled on a big interest-rate cut – The Economist (18 Septembre 2024)

Les taux d'intérêt sont un pilier de la politique monétaire des banques centrales, car ils influencent directement le niveau d'activité d'une économie. En termes simples, un changement de taux ajuste le coût de l'emprunt pour les entreprises et les particuliers, ce qui a un impact sur les modèles d'investissement et de consommation. Compte tenu de ses effets étendus sur l'économie, les investisseurs en bourse suivent de près les mouvements des taux d'intérêt.

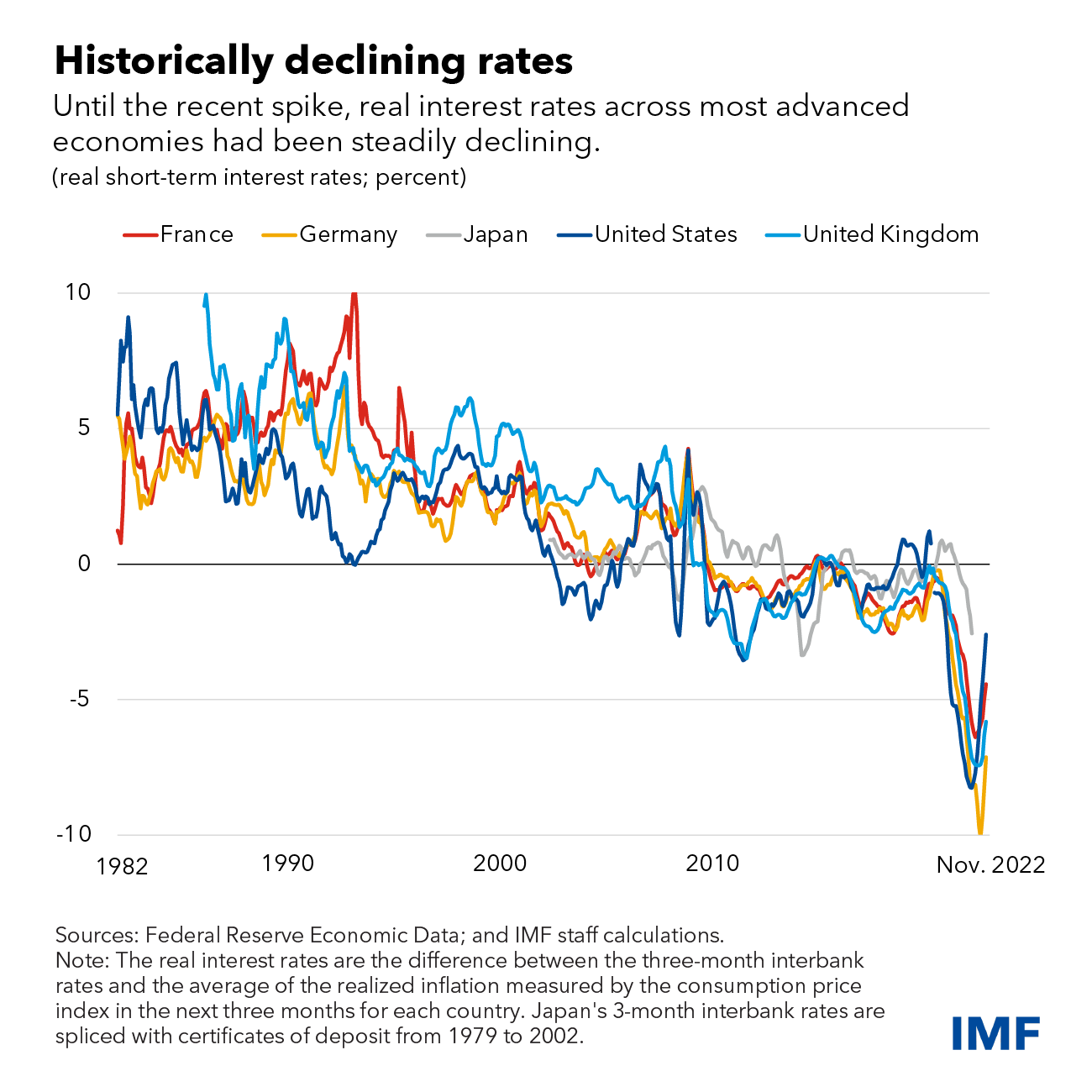

Les banques procèdent à des ajustements stratégiques des taux d'intérêt afin de maintenir une croissance économique durable tout en contrôlant certains facteurs tels que l'inflation. Bien que leurs approches diffèrent pour tenir compte des réalités économiques nationales, la visualisation ci-dessous montre que les taux d'intérêt réels (taux d'intérêt corrigés de l'inflation) dans les principales économies occidentales ont suivi des tendances similaires au cours des quatre dernières décennies.

Interest Rates Likely to Return Toward Pre-Pandemic Levels When Inflation is Tamed – IMF (10 Avril 2023)

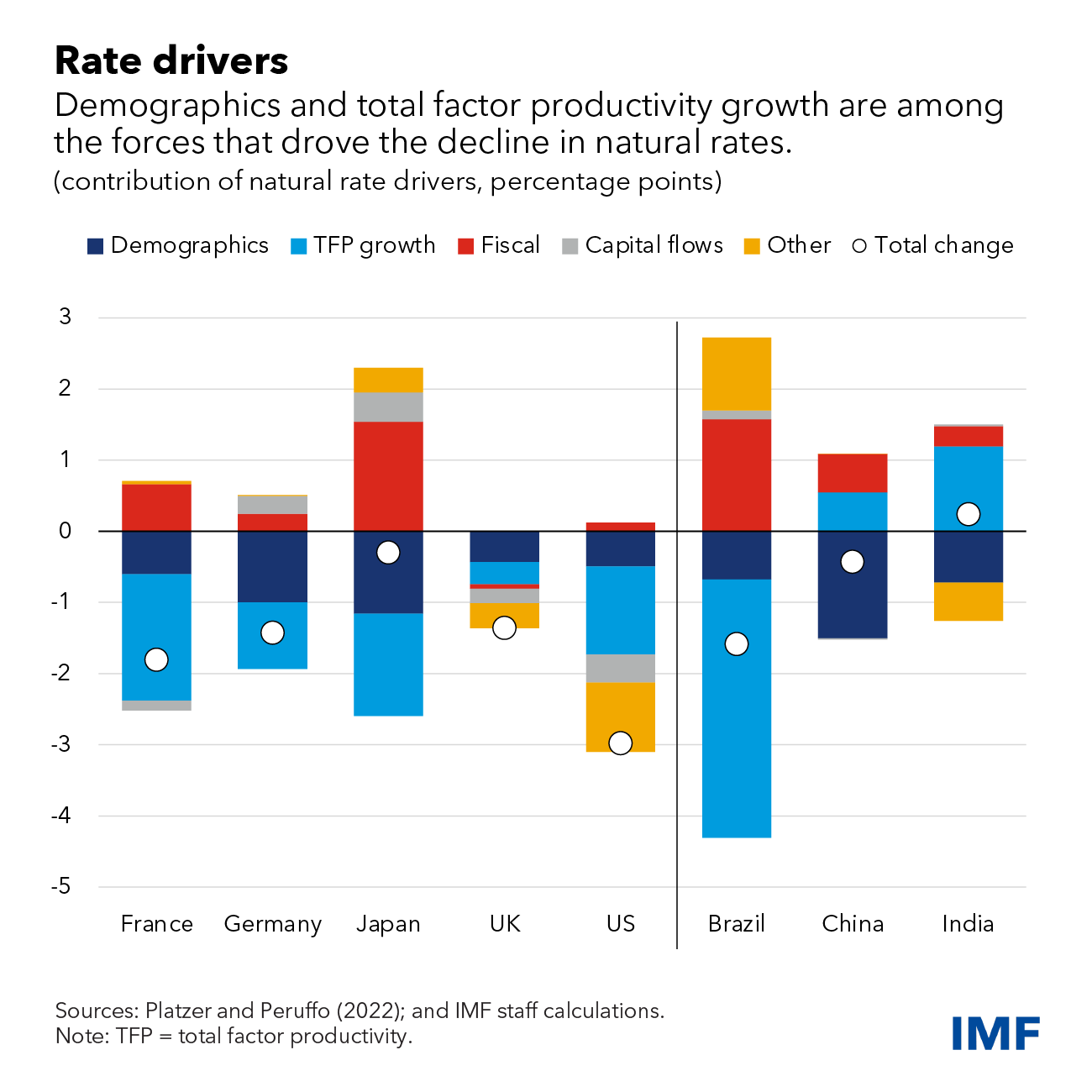

Le FMI a réalisé une analyse approfondie pour évaluer dans quelle mesure les facteurs mondiaux et nationaux contribuent à la synchronisation des taux d'intérêt. Cette analyse a révélé que l'effet net des forces mondiales sur les taux d'intérêt a été relativement modeste. Au contraire, la croissance de la productivité totale des facteurs et les changements démographiques ont été les principaux moteurs de la baisse historique des taux d'intérêt. Cette tendance diffère quelque peu dans les économies émergentes comme l'Inde, comme le montre le graphique ci-dessous.

Interest Rates Likely to Return Toward Pre-Pandemic Levels When Inflation is Tamed – IMF (10 Avril 2023)

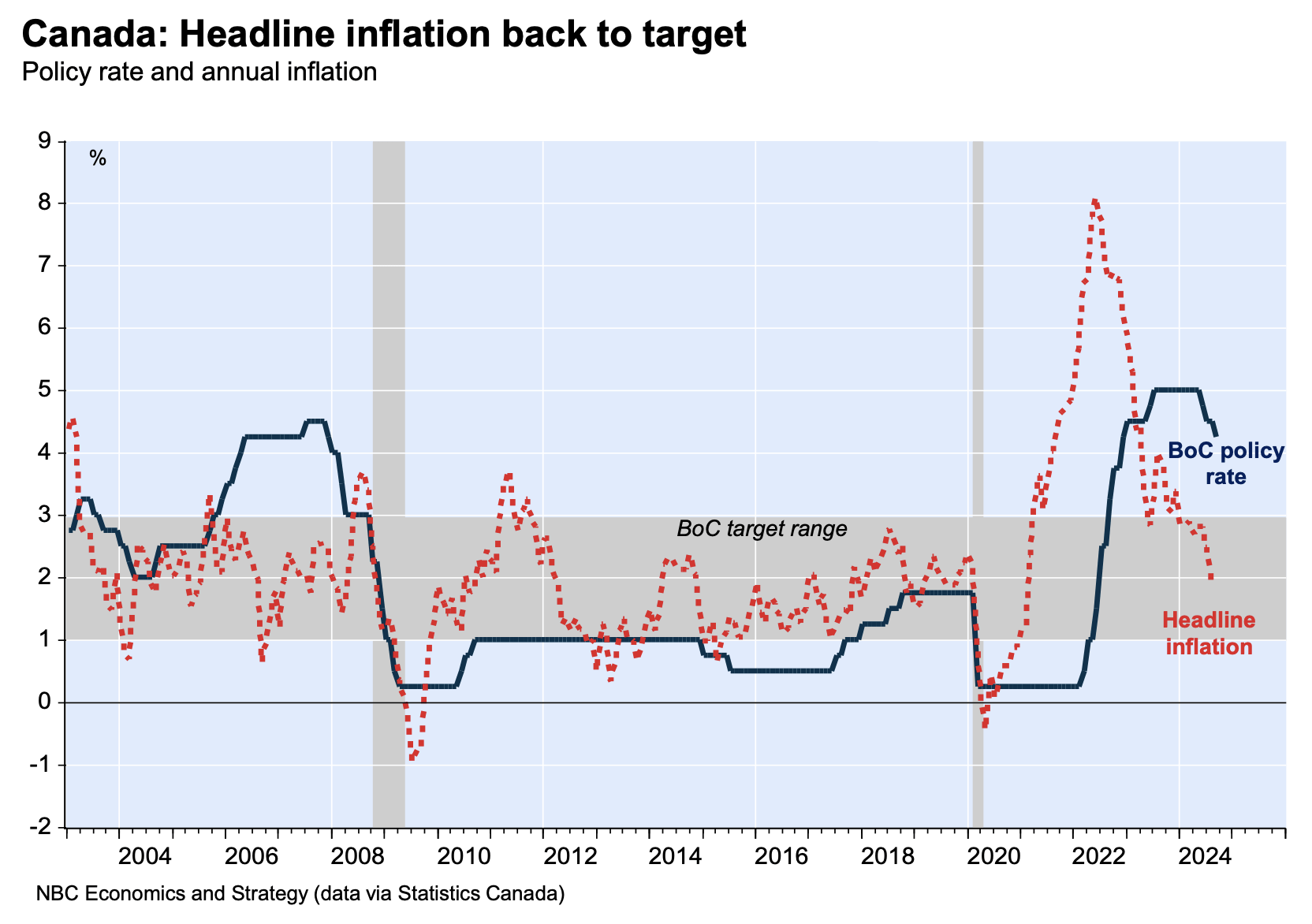

Les économistes de la Banque nationale du Canada soutiennent que la Banque du Canada devrait adopter des baisses de taux plus agressives, étant donné que l'inflation - à l'exclusion des coûts d'intérêts hypothécaires et des prix des loyers - a été maîtrisée. Pour parvenir à de nouvelles réductions significatives, le coût de l'emprunt pour les propriétaires doit diminuer. Ils affirment également que le marché du travail a grandement besoin d'être stimulé, car le taux de chômage du pays est en hausse.

Canada: CPI inflation declines faster than BoC rate cuts – National Bank of Canada (17 Septembre 2024)

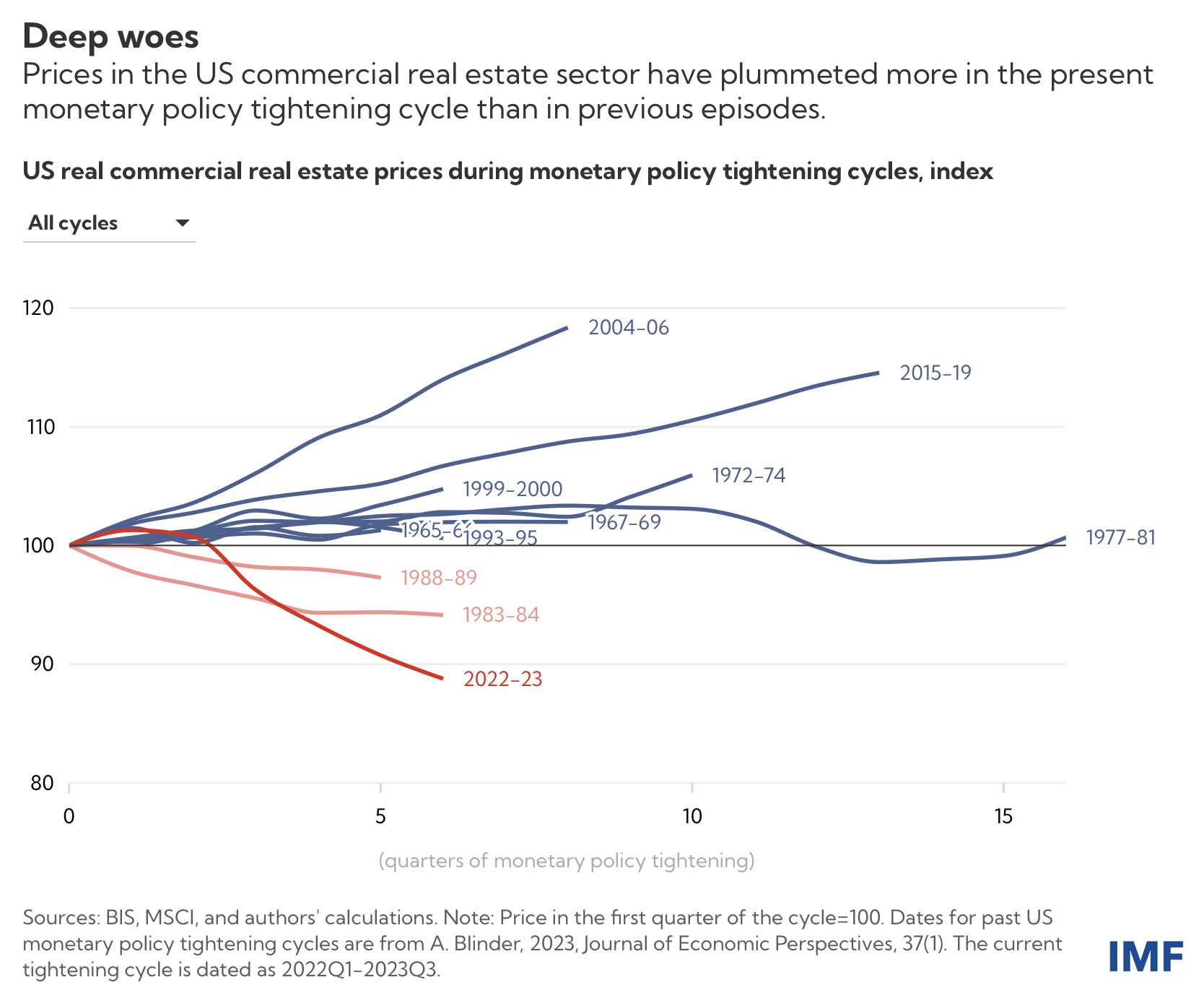

Les prix de l'immobilier commercial aux États-Unis indiquent que le marché a été fortement impacté par le niveau relativement élevé des taux d'intérêt. Comme le montre la visualisation ci-dessous, la faiblesse actuelle des transactions a entraîné la plus forte baisse des prix de l'immobilier dans une période de resserrement de la politique monétaire. Cette variation est attribuée à la hausse rapide des taux, laquelle a freiné le capital-investissement, qui constitue aujourd'hui une source de financement essentielle dans le secteur.

US Commercial Real Estate Remains a Risk Despite Investor Hopes for Soft Landing – IMF (18 Janvier 2024)

En conclusion, la politique des taux d'intérêt est un exercice d'équilibre délicat. Les banques centrales doivent mettre en balance le besoin de croissance économique et les risques d'inflation, tout en considérant les impacts plus larges sur les marchés du travail, le logement et l'investissement. De petits ajustements peuvent avoir des répercussions profondes, et une stratégie prudente est donc essentielle au maintien de la stabilité économique.

Aidez-nous à améliorer cette série ! Nous aimerions connaître vos idées et suggestions sur les créateurs de contenu que nous devrions suivre pour découvrir des projets et des visualisations qui méritent d'être mentionnés. Écrivez à Bilal Siddika sur LinkedIn ou par courriel.